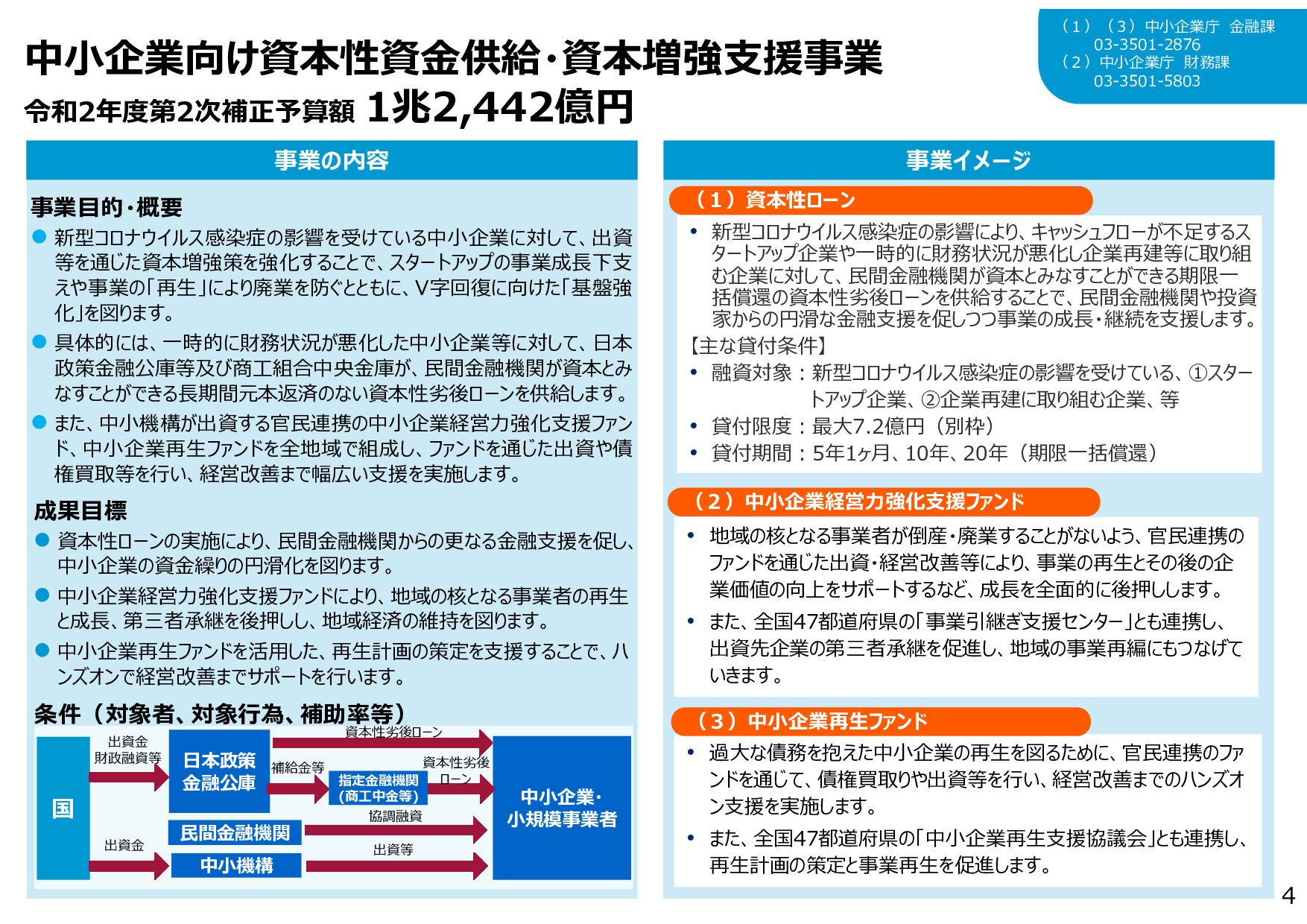

コロナ禍の中小企業生存戦略「資本性劣後ローン」の活用方法

- 2021/3/26

- 事業投資

会社が倒産する理由は何でしょう?「赤字」だからでしょうか?いえ、赤字だけでは倒産しません。資金が回らなくなる、つまり現金が底をついて社員や取引先に支払いができなくなる。そして、会社運営ができなくなり倒産するのです。

資金が回らなくなる理由の一つに、金融機関への返済負担が重いことがあります。実は銀行借入の中には、長期に渡り返済をしなくても良い融資があります。それが「資本性劣後ローン」というものです。債権の中でも優先順位が低く設定されているこのローンは、帳簿上債務に分類されながらも、金融機関からは自己資本の一部とみなされます。

銀行融資、企業再生の分野では第一人者の財務コンサルタント、篠崎 啓嗣氏に「資本性劣後ローン」の活用方法について執筆頂きました。

目次

コロナ融資の元金返済据置期間は1~2年が最多

新型コロナウイルス感染症が日本で流行してから早一年の時が流れました。令和2年3月からコロナ融資の取扱が開始され、民間金融機関は「信用保証協会付融資」で対応してきました。また、政府系金融機関の日本政策金融公庫と商工中金も特別貸付等による資金調達支援を行ってきました。

据置期間の延長を受け入れるように金融庁から各金融機関に指示がありました。

コロナ融資の元金据置期間は、民間金融機関でも政府系金融機関でも最長5年です。筆者が接見してきたコロナ融資を利用している中小企業経営者からのヒヤリングで、3年以上返済が据置になっている業種で多いのは、飲食業や宿泊業などの営業自粛を国から強要されてきた業種です。また、令和2年の夏に日本銀行が大手金融機関30行にコロナ融資が不良債権になる可能性を調査したところ、2年後には30%程度の融資先が返済できなくなる可能性があると示唆しています。

中小企業を救う“資本性劣後ローン”

さらに、令和2年8月3日からは新型コロナウイルスの影響を受けた先に対して、「資本性劣後ローン」という融資の枠が1.2兆円計上されました。この融資はリーマンショック以降の平成24年から取扱を開始しており、事業再生をするための融資として導入されました。しかし、取扱いをしている政府系金融機関もどのようにしたらいいのか分からない部分もあったので、この資金が浸透するのには相当な時間が掛かりました。

ネガティブイメージが先行

時を超えて今回も同じように、中小企業を救うための切り札としての資金「資本性劣後ローン」が導入されましたが、市場にはなかなか浸透していないイメージがあります。実際にコロナ融資を受けている先に、資本性劣後ローンのイメージをヒヤリングしました。

- 金利が高い

- 申込をしても審査を通るハードルが高い

- そもそもこのような資金があることを知らない

- 提出資料の作成など、わからないことが多い

- 融資金を一括で返済できない場合はどうなるのか不安だ

このように、マイナスのイメージを持っている中小企業が多いようです。

融資期間中に元金返済なし

確かにこの融資は、受けてから返済する迄の期間に元金を返済することはありません。ちなみに融資期間は5年1ヶ月・10年・20年の3パーターンです。多くの会社の融資期間は10年ですが、赤字の原因と対策が明確で短期間にV字回復できるイメージを打ち出せている先は5年1ヶ月を利用しているように感じます。また、融資期間20年で利用できる先は、旅館やホテル業が多いようです。

融資期間中の元金返済がない間に他の民間の既存融資の元金返済が進みます。民間金融機関の支援も受けながら復活するための打開策を長期的に模索しながら改善していきます。

資本性劣後ローンの金利

金利については、当初の3年間は業績に関係なく1.05%です。4年目以降は、税引後当期利益が赤字であれば1.05%のままですが、黒字の場合、融資期間と取扱い部署(国民生活事業か中小企業事業)によって2.95%(中小企業事業・融資期間20年)~4.8%(国民生活事業・融資期間20年)と異なります。

赤字企業への投資と捉える

この資金は形式上融資ですが、融資期間の間の元金返済がないので実態は資本金と同様のイメージがあり、「出資」として捉えることができます。出資として考えるのであれば、金利ではなく配当金のイメージでしょう。しかもこの資金は、黒字企業ではなく債務超過に陥った赤字企業を対象にしているのです。本来、赤字企業に出資をしてくれる投資会社はあるはずもなく、金利を配当金として置き換えるのであれば、仮に、3%や4%後半になったとしても決して高いわけではないということが理解できると思います。

中小企業の資金調達に最適

また、新規事業を行う場合は、当初の数年は赤字になることが多く、資本性劣後ローンのような超長期資金を活用することは、キャッシュフロー上安心感があります。令和2年度第3次補正予算の大型施策である「事業再構築補助金」との相性も良いので、資金調達の際は選択肢のひとつとして活用することをお勧めします。

実行性の高い経営計画を

経営者の会計リテラシーが重要

次に、この資金のハードルが高いとか資料作成ができないという意見についてですが、融資審査によって、経営者としての計画性と実行力、計画と実績が乖離した時の修正力が申込金融機関から試されているのです。計画性と聞くと多くの中小企業経営者は耳が痛いのではないでしょうか。

経営計画は絵に描いた餅で、『言われるがまま』銀行と付き合っていると、融資の本数が多くなり毎月の元金返済が大変な状況に陥ることになりますが、それは経営者の会計リテラシーが低いからなのです。逆に、会計知識を持ち合わせている経営者は計画性もあり、黒字会社も多く、今回のような有事になっても自らの意思で経営改善計画書を策定し、コンサルタントに依頼することなく資本性劣後ローンの融資を獲得しているのです。

コンサルタントのサポートも活用

しかしながら、そのような計画性のある中小企業はごく稀です。ちなみに筆者は年令和2年8月から15件の「資本性劣後ローン」の支援を引き受けましたが、現時点で12件の審査が無事通りました。その秘訣は「根拠のある経営計画」の策定をすることです。

この経営計画は元来経営者が作成するのですが、日本のほとんどの経営者は根拠のある経営計画を策定する訓練をしてきていないので、一見できるようでも実際審査を通る経営計画書を作れないのです。やはり、自社の事業実態を理解し、今後進むべき方向性を根拠ある数字を持ってリードしてくれるコンサルテイング会社に相談をすべきでしょう。実行性の高い経営計画の策定をして「資本性劣後ローン」を導入し、万全な財務体制を整えながらコロナ禍を乗り切ってください。

読者の御成功を祈念いたします。