事業承継、M&Aの選択肢が増える「会社分割」という手法

- 2023/11/5

- M&A

中小企業がM&Aを行う際、そのほとんどが株式譲渡か事業譲渡によって行われています。なかでも、単に株式譲渡を行うだけでなく、会社分割をしてから株式譲渡をすることで、より柔軟にM&Aが行えることがあります。そのスキームについて、saku-RA司法書士法人代表の佐久原 綾子さんに解説いただきました。簡潔かつわかりやすい内容ですので、ぜひ参考にしていただけたらと思います。

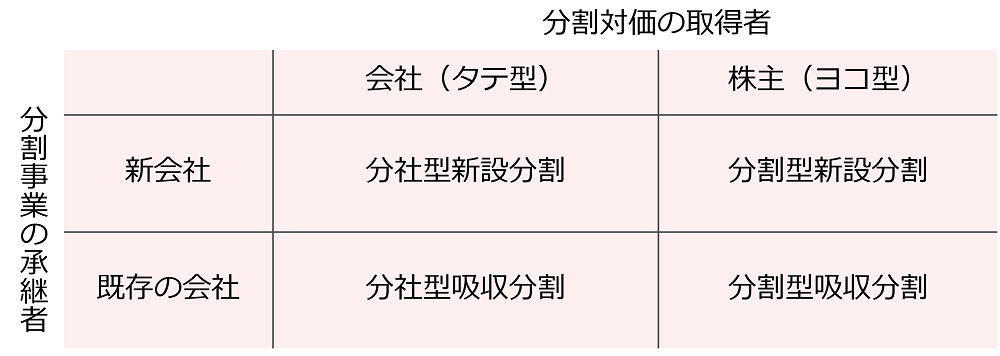

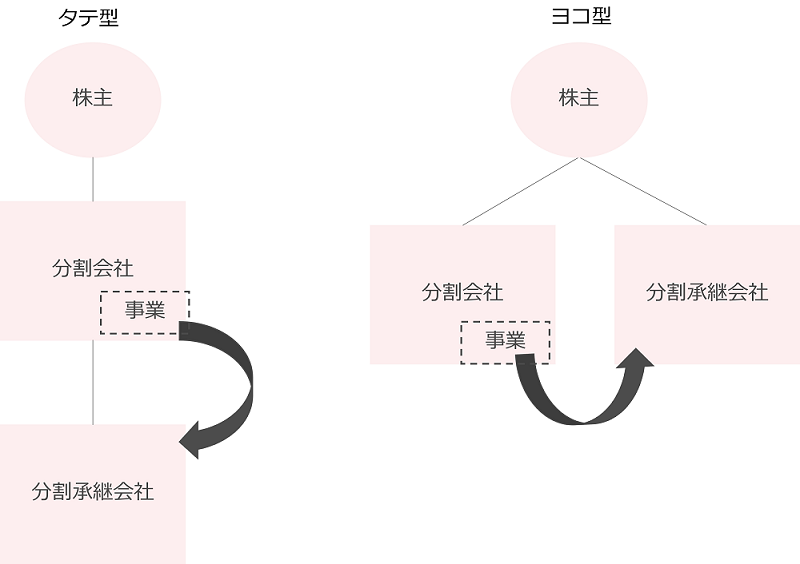

会社分割の種類

会社分割は、以下の4つの種類に分類されますが、2017年の税制改正で使いやすくなった「分割型新設分割」、いわゆる「ヨコ型分割」について説明していきます。

こんなときに使える

M&Aの際に、本業に関係のない非事業用資産が含まれている場合、譲渡会社のオーナーが個別に買い取ったり、役員退職金の現物支給といった形で切り離しが行われたりします。

非事業用資産や譲渡対象外としたいものが少ない場合であれば有効な方法ですが、譲渡対象外とするものが多額な場合や、会社で掛けていた保険、収益不動産などを残したい場合は、会社分割による方法が非常に便利です。

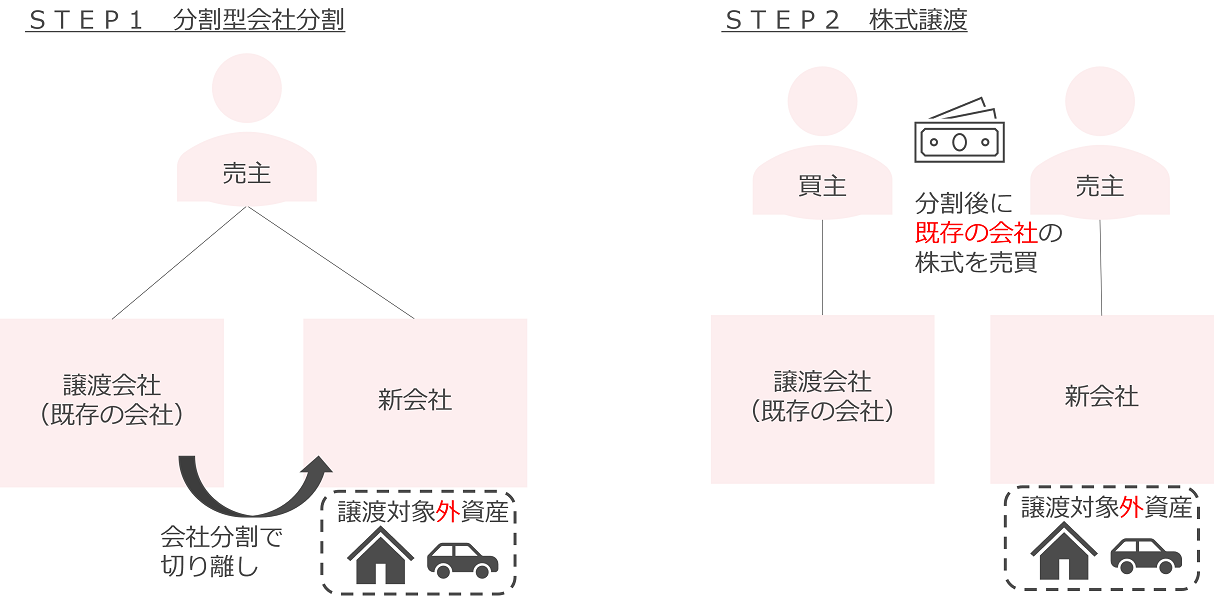

イメージとしては、以下のように残したい事業、不動産、契約、債務などを会社分割で新会社に切り離し、その後、譲渡会社の株式を売却していきます。

会社分割のメリット

分割型分割で譲渡対象外資産の切り離しを行えば、対価は新会社の株式で支払われるため、オーナーが買取資金を準備する必要がありません。

また、一定の要件(適格分割)を満たすことで資産の含み益に対する課税が行われないため、オーナーは余計な税金を支払うことなく、株式譲渡後も新会社を通じて資産を保有し続けることができます。

ほかにも、特定の資産や債務だけを切り離すことが可能で、柔軟に切り離し資産を設計できるといったメリットが挙げられます。

専門家との連携が大事

会社分割において、「適格分割」なのか「非適格分割」なのかによって、思わぬ税金が発生してしまうことがあります。

上記のイメージ図と反対に、譲渡対象事業を新会社に切り出し新会社の株式を譲渡した場合、「非適格分割」となり、売手サイドでは譲渡益課税のほか株主にみなし配当課税が発生してしまい、最終的な手取額が大きく変わってしまいます。

「非適格分割」を利用し、買手サイドにのれん計上させるスキームなどもありますが、必ず専門家に相談しながら進めていきましょう。

また、会社分割のデメリットとして法務手続きの煩雑さが挙げられます。

分割型新設分割を行うには、必ず、「債権者保護手続」を行わなければならず、約2か月の期間を要します。

1つでも手続きを誤ると、計画したスケジュールどおりに会社分割が進まず、期日までに株式譲渡が行えないといったことにもなってしまいます。

よって、会社分割の専門家士業と連携して、進めていくことが非常に重要となります。

最後に

分割型新設分割を使ったM&Aのスキームは、2017年の税制改正以前は、新旧どちらの株式を売却しても非適格となり、当事者に課税される仕組みだったため使われないスキームでした。

税制改正後は、オーナー会社のような私的な資産を多く保有する会社や、一部の事業だけを譲渡したい会社などには、とても使い勝手の良い仕組みとなっているので、選択肢の1つとして検討してみましょう。