第1回目/M&Aに関わる人の役割を知る

- 2021/3/8

- M&A

大企業だけでなく、中小企業、個人も含めたM&Aの業界はここ数年で激変しています。M&A取扱い会社が増え、大手資本も参入する企業のマッチングプラットフォームには、日々相当数の案件が掲載され、実際に成約事例も出ているのが現状です。

経産省、中小企業庁を中心に国のサポート体制も整い、外堀が埋まってきた状態を強く感じるとお話されるのは、日本M&Aアドバイザー協会の大原達朗会長。会計監査、M&A、IPO、PMI、DDの分野で23年の実績を持つ大原さんは、コロナ禍でも、スモールM&A、個人M&Aに取り組んでいくにはとてもいい時期だとおっしゃいます。

大原さん自身が、この業務に携わっていて実感し足りないと感じていること、そして皆さんに“M&A成功の鍵”として伝えたいことを、12のポイントにまとめてくださいました。今回は、その第1回目「M&Aに関わる人の役割を知る」です。今こそ正しい情報を身に付け、ご自身のビジネス、スモールM&Aの成功に生かしていただければと思います。

※連日6回のシリーズでお届けします。

※本記事は、大原氏がYouTubeで配信する「【1時間で学ぶ 】2020年 スモールM&A現実と成功のための12のポイント」を編集したものです。

目次

M&Aに関わる人たちの役割

FAとM&Aアドバイザーの役割

M&Aアドバイザーという職業があります。

M&Aは、一般の企業の方にとってはあまり馴染みがないでしょう。特に会社の売却の機会はそうないことでしょうし、何度も会社を作って売却するような方はきわめて限定された方です。

実際には買う方もそうです。継続的に会社を買収して会社を大きくしていく方もいますが、やはり全体の中ではごく一部。そして、売買が初めての時はアドバイザーからのアドバイスを頼ったはずです。その会社売却の手助けをするのがM&Aアドバイザーという業務です。

一般にはアドバイザー、またはファイナンシャルアドバイザー、略してFAと言います。厳密な定義はなく、業法がないため、どちらも公的な資格ではありません。

明確な定義のない業種

たとえば、弁護士は、国が認定した資格で、弁護士法という業法があります。税理士も同様に国家資格で、税理士法に則っています。しかし、FA やM&Aアドバイザーには業法がないため。明確な定義がありません。資格を持つことで、国から認められる許認可、免許の事業ではないのです。

具体的な業務内容

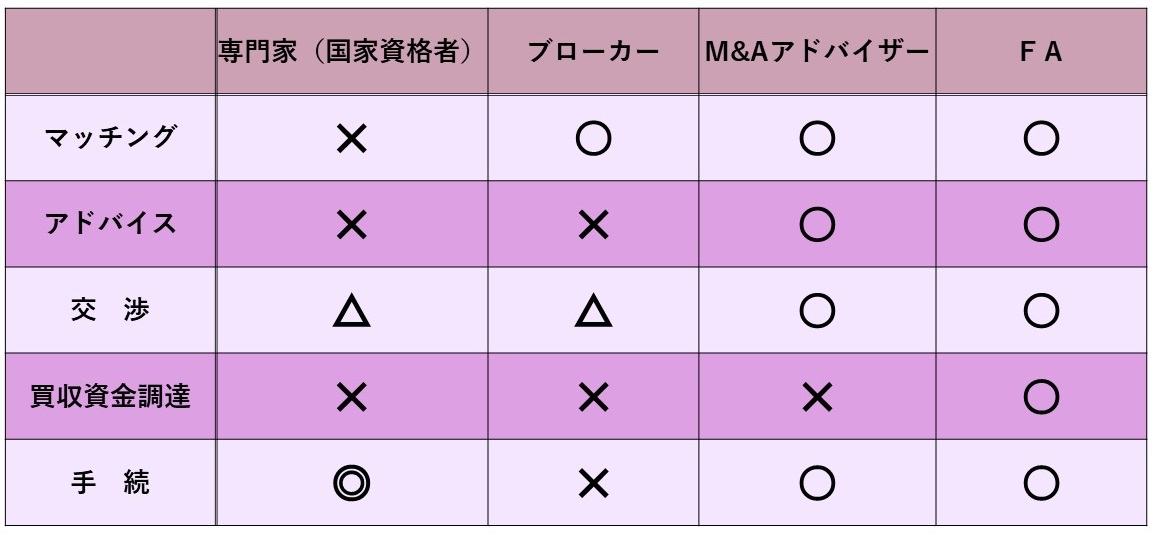

一般的にFA やM&Aアドバイザーのもともとの語源は、ファイナスのアドバイザーということです。(表を参照)(左の列は)「マッチング」「アドバイス」「交渉」「買収資金調達」「手続」とあり、FA やM&Aアドバイザーがやらなければならないことの項目です。FAはすべてに◯がついています。

大原氏の資料を元にZ-EN編集部作成

「マッチング」とは、売り主からの相談を受けて、買い手候補を探してきて会わせることです。逆も含まれます。自分でできる方にはアドバイザー機能は必要ないですが、通常、初めて会社の売買に取り組む場合には、マッチングは簡単ではないので、専門家に頼みたいというニーズが生まれます。

A社から依頼を受けB社を紹介したら円満結婚となった。こんなに簡単に決まるパターンは、現実には多くはありません。実際は、複数の候補先と当たって条件交渉を進め、互いの落としどころを探っていかなければならない。どんな相手とどのようなスキームでM&Aをしていくのか、金額・条件などの交渉についても、FAには求められます。もともとFAはファイナンスのアドバイザーです。買収資金の調達とその方法をアドバイスし、資金の準備に条件交渉、デューデリジェンスに段階ごとの契約と進めていく。一般的に、この一連の流れへのアドバイスを求められるのがFAです。

FA とM&Aアドバイザーの違い

FA とM&Aアドバイザーの大きな違いは、買収資金の調達をするかどうかです。多くのM&Aアドバイザーは買収資金の調達まではやりませんし、やれません。もちろん、人脈を持っているアドバイザーであれば金融機関を紹介してくれることもあるでしょうが、主要な機能に含まれていません。ただし、それ以外の機能、マッチングから手続きまでのアドバイスは、M&Aアドバイザーに求められます。M&Aアドバイザーとして報酬をとるのであれば、買収資金の調達以外の項目できちんとアドバイスができなければならないのです。

報酬は昔からレーマン方式を採用すると決まっています。ただしこれはFAの報酬です。買収資金の調達も含めた報酬の相場がレーマン方式。ですから、買収資金の調達ができないような場合には、そのM&Aアドバイザーに頼む価値があるのかということを、一度考えてみるべきだと思います。今あなたの前にいるアドバイザーが、何をどうしてくれるのかを理解して判断していかなければならないということです。

ブローカー

ブローカーの数は多く、していることはマッチングです。要するに売りたいという方を見つけた、あるいは相談を受けたので買いたいという方に繋ぐ、基本的には移譲修了です。

このブローカーという役割が必要ないのかというと、私はすごく大事だと思っています。いい相手を見つけることは非常に重要で、かつ難しい。本当の意味で人脈・情報網を持っている信頼できる方に売り手・買い手を紹介してもらうことは大切なことです。

ブローカーの報酬はその仕事がマッチングだけになるため、適正報酬という観点では、実務を広範囲に行うFAと比較して低いのは当然でしょう。ただ、現実には今、FA もM&Aアドバイザーもブローカーもごちゃまぜの状態で、その区別がほとんどできていないのです。

今、M&Aの仕事をする多くの人たちは、ネットで拾ったFA契約の雛形を使って契約をしています。つまり、マッチングしかできないブローカーでもFA契約をしているのが現状です。「マッチングから契約の手続きまでやります」と書いて契約をしていますが、これはブローカーにとっても大きなリスクです。実際は、契約書に書いてあることをやらずにお金をとろうとしているわけですから、債務不履行になります。

使う側の方もFA 、M&Aアドバイザー、ブローカーそれぞれの立場をよく理解していないといけないですね。要は、何を、どのようにやってくれるのか、それに対する報酬はいくらか、を明確に知り、それが妥当なのかを自身でしっかり判断できるようになることが重要です。

専門家

(表の左端)専門家とは、わかりやすく言うと国家資格を持っている方です。弁護士、税理士、公認会計士などですが、彼らが得意とするところは、手続きです。条件が決まり、株価算定の評価書を株主に説明するために出してもらう、各種のデューデリジェンスをやっていくという時に、最も重要なのが契約書。最終契約の際は、契約書を作ってもらう、あるいは、アドバイザーが作ったドラフトの契約書の最終チェックをしてもらうといった手続きに関することを彼らはしてくれます。

その分、マッチング、アドバイス、交渉、買収資金の調達といった分野は不得手な方が多いはずです。ですから、弁護士に相談すればFAと同じようにできるわけではないと知っておく必要があります。もちろん、弁護士の中にもFAと同等かそれ以上にできる方はいますが、ごく一部です。

このように役割が分担されている中で、アドバイザーを名乗っている方は実は沢山います。だからこそ、彼らのできるところ、強みは何かをこの表を見て是非考えていただきたい。さらに付け加えると、丸投げするとアドバイスフィーが高くなりコストは必ず上がります。ですから、これらのうち自分たちでできることは何なのか、具体的に自分たちでやれることは何なのか、という点を整理する必要があります。

【著書】

「この1冊でわかる!M&A実務のプロセスとポイント」

「サラリーマンが小さな会社の買収に挑んだ8カ月間」

次回2回目は「アドバイザリー報酬の仕組みの理解」をお送りします。

出典:【1時間で学ぶ 】2020年 スモールM&A現実と成功のための12のポイント

この記事は著者に一部加筆修正の了承を得た上で掲載しております。

シリーズ『スモールM&Aを成功させたいあなたに』はこちらからご覧ください。